ESTRATEGIAS

35

mos una entrada típica (flechas verdes) al precio de cierre

21 días antes de la publicación de las cifras trimestrales y

su correspondiente salida (flechas rojo) durante el último

día de negociación (los triángulos rojos indican en cada

gráfico el primer día con operaciones después de la publi-

cación de las cifras trimestrales).

Con el fin de evaluar y medir los resultados obteni-

dos usamos como referencia ciertos valores de referen-

cia. Que, por lo tanto, serán nuestro punto de referencia.

Sus resultados se obtienen mediante el cálculo del rendi-

miento medio, durante un periodo de retención de la ac-

ción de entre 2 a 30 días de negociación sin tener en cuen-

ta las fechas trimestrales, para todo el ámbito de equidad

utilizando los criterios de liquidez antes mencionados. En

general, de esta manera tenemos el cálculo del Índice de

referencia sobre 2,2 millones de operaciones, ya que se

tienen en cuenta a las posiciones superpuestas. Antes de

entrar, determinaremos el tamaño de la posición adecua-

da. Dado que las acciones están sujetas a diferentes vola-

tilidades (fluctuaciones diarias), tiene sentido determinar

el tamaño de la posición respectiva en función de la vola-

tilidad diaria media. Esta normalización se realiza, en este

caso, en base a 21 días calculados según el Average True

Range, abreviado como ATR (21). Los siguientes resulta-

dos de la investigación, usan un tamaño de la posición

determinado tal que el ATR (21) sea igual a una cantidad

de dólares 250.

Si, por ejemplo, la entrada en una acción se produce

a un precio de 40 dólares y el ATR (21) está un día antes

de la entrada en 1,25 dólares, el tamaño de la posición se

calcula así: 250 dólares /1,25 dólares = 200 acciones. Este

enfoque tiene la ventaja adicional de que el movimiento

puede ser un múltiplo del ATR (21) directamente en base

a la evaluación de los resultados derivados. Los resulta-

dos de rendimiento son desde la entrada (X días) antes

del informe trimestral y la salida directamente al precio

de cierre del último día de negociación antes de la fecha.

Resultados de la investigación

En la Figura 2, se muestra el beneficio medio por opera-

ción en dólares para períodos de retención de entre 2 y 30

días de negociación. Por una parte, respecto a las cifras

comparativas (benchmark con línea azul) y por la otra, las

que se consideran las fechas de publicación de las cifras

trimestrales (en naranja para las incluidas en la esfera de

equidad y en gris para los basados en el índice S&P 500)

Si, por ejemplo, durante el período mencionado se

da en una empresa específica una entrada 6 días antes

de sus resultados, durante el horario de apertura y la po-

sición se mantiene sin límite de pérdidas hasta el precio

de cierre de la última sesión del día antes de la fecha del

informe, entonces resultará que para todo el ámbito de la

participación (con las restricciones antes mencionadas)

se obtendrá una ganancia media de 37 dólares. Si sólo

se tienen en cuenta las acciones del índice S&P 100 los

resultados se van hasta los 51.61 dólares. El valor de refe-

rencia para este periodo es significativamente más bajo,

14,60 dólares.

Como muestra la Figura 2, la diferencia entre la com-

paración de las subidas, la entrada en base a toda la es-

fera de valores y la entrada en base al índice S&P 100, se

adelanta más cuanto antes se publique el informe trimes-

tral. Son especialmente llamativos los resultados excep-

cionales para los valores de elevada capitalización que

cotizan en el índice S&P 100.

Independientemente de si se consideró toda la esfera

de capital o sólo se consideraron las acciones del S&P

100, la figura 2 muestra los resultados impresionantes

obtenidos, que pueden ser muy útiles desde un punto de

vista matemático, para el trading antes de la publicación

de las cifras trimestrales acciones.

La figura 3 muestra las tasas de éxito, lo que nos da

3 casos distintos de entrada en los valores incluidos en la

figura 2. Por lo que el número de operaciones ganadoras

es (con cierre al precio de cierre del último día de nego-

ciación), para las acciones enumeradas en el índice S&P

100, es más del 60%, cuando la entrada se lleva a cabo

por lo menos 2 semanas antes de las cifras trimestrales.

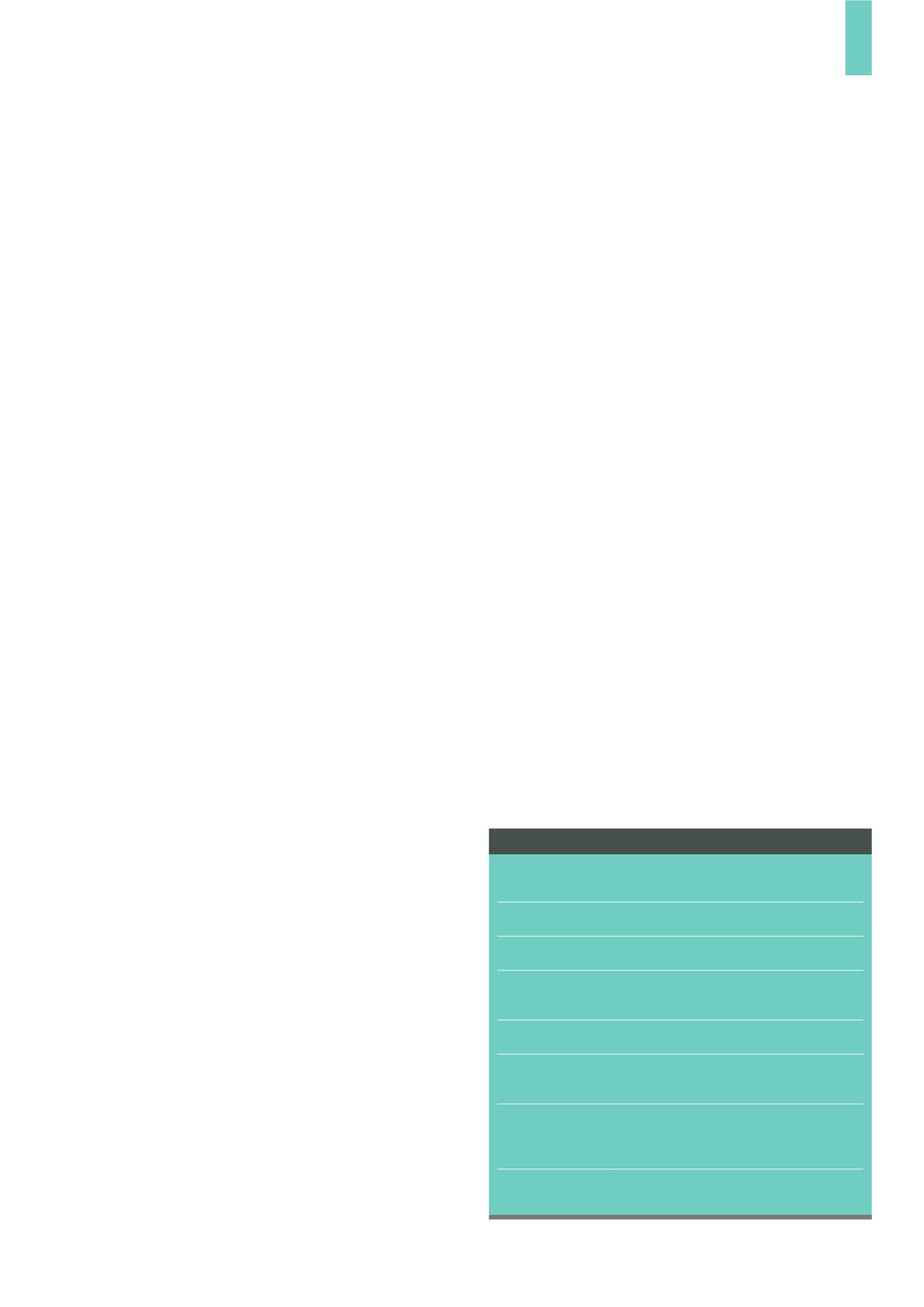

Nombre de la

estrategia:

Pre anuncio de ganancias

Tipo de estrategia:

Trading antes de la publicación de los resultados

trimestrales.

Horizonte temporal:

Gráfico diario con períodos de tenencia de entre 2 a

30 días de mercado.

Configuración:

No hay formaciones técnicas. La acción pertenece

al índice S&P 100. Se conoce la próxima fecha del

informe trimestral.

Entrada:

21 días antes de la publicación de los resultados

trimestrales en la apertura del mercado.

Salida:

Al precio del último día de negociación antes del

cierre de la publicación de los resultados trimes-

trales.

Gestión de riesgos

y monetaria:

El tamaño de la posición se determina de tal ma-

nera que un movimiento del patrimonio de un ATR

(21) asciende a un 0,5% del tamaño de la cuenta

corriente.

Número medio de

señales:

Aproximadamente entre 60-70 señales al año.

Instantánea de la estrategia