COLUMNA

70

02.2013

No hay que sentirse oprimido, el stock picking (la selección

de acciones) es duro, muy muy duro. Las probabilidades

básicas van en contra tuyo. Mis amigos en Longboard

Asset Management completaron un estudio llamado

“La Distribución Capitalista”, en el cual analizaron los

rendimientos de los 3.000 principales acciones de 1987

hasta 2007 y descubrieron lo siguiente:

• El 39 por ciento de las acciones no fueron inversiones

rentables.

• El 19 por ciento de las acciones perdieron al menos el

75 por ciento de su valor.

• El 64 por ciento de las acciones rindió por debajo del

correspondiente índice de referencia.

• El 25 por ciento de las acciones eran las responsables

para la totalidad de los beneficios del mercado.

¡Simplemente eligiendo una acción

al azar significa que tienes una

probabilidad del 64 por ciento de

rendir por debajo de cualquier fondo

indexado y aproximadamente del 40

por ciento de perder dinero!

No solo es duro seleccionar las

acciones, además compites contra los

inversores más brillantes del mundo.

En el póker hay un refrán famoso:

“Cuando te sientas en la mesa y no

sabes quien es el pez – tú eres el pez.”

Prácticamente todo el mundo (los

peces)acabarárápidamenteperdiendo

dinero cuando comparte la mesa de

póker con un jugador profesional (el

tiburón). Mientras que la suerte puede

tener un efecto en el corto plazo, el

resultado final es casi seguro. Mejor

acordarse de esto y negociar lo más

profesional que podamos, para no

acabar como los pececillos en el juego

llamado Wall Street…

«

Mebane Faber es gestor de carteras en Cambria Investment Management donde gestiona

carteras de renta variable y de distribución de activos táctica a nivel global. Además Faber

es el co-fundador de AlphaClone, una página Web de investigación sobre inversiones. Se

graduó en la Universidad de Virginia con licenciatura en Ingeniería y Biología.

¿Quién es el pez?

»

Todo el mundo cree que es bueno seleccionando

acciones (ounbuen inversor engeneral).Nomegustaser el

portador de las malas noticias, pero el inversor privado no

lo es. De hecho, la mayoría del colectivo de los inversores

privados es terriblemente mala con sus inversiones. Bien,

habrá algunos que superen la media, aunque en parte se

deba al factor suerte. Las estadísticas respaldan mi punto

de vista: Dalbar publica un estudio anual denominado “El

Análisis Cuantitativo del Comportamiento del Inversor”

que recoge los datos sobre los flujos de dinero destinado

a fondos de inversión. Constatan que el inversor medio

produce resultados muchísimo peores que el mercado en

general, con una diferencia del -4.32 por ciento en renta

variable y 5.56 por ciento en renta fija.

Entonces, ¿por qué cree la mayoría de las personas que

son buenos inversores? Probablemente por la misma

razón por la cual la mayoría de personas considera que

son mejores conductores o que son definitivamente

más guapos que el promedio. Es una predisposición de

conducta que llevamos dentro, circulando en nuestros

genes transmitida por nuestros antepasados hace

muchos años.

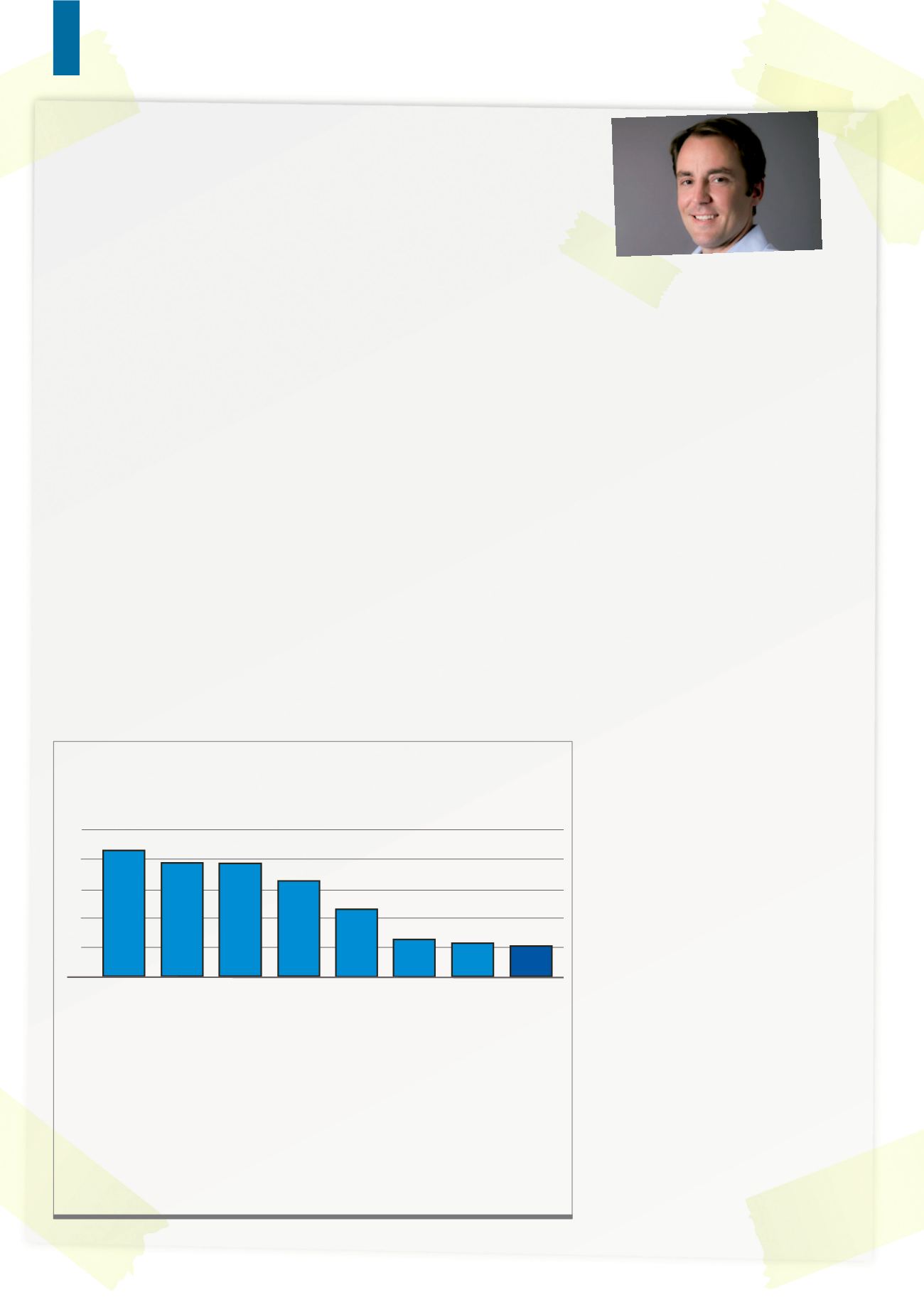

Petroleo está representado por el NYMEX Light Sweet Crude Future Index. Oro está representado por el cambio de

precio al contado en USD por onza. Inmuebles particulares está representado por el Existing One Family Home Sales

Median Price Index. Las acciones están representadas por el S&P 500 Index. Los bonos están representados por

el Barclays Capital US Aggregate Bond Index, un índice ponderado de mercado sin gestión activa, que consiste en

bonos corporativos clasificados con grado de inversión (rating BBB o mejor), hipotecas y emisiones de la Tesorería

estadounidense o agencias gubernamentales con una duración mínima restante al vencimiento de un año. Acciones

internacionales están representadas por el MSCI EAFE Index, que proporcione una medida amplia del rendimiento

de acciones internacionales. La inflación está representada por el Consumer Price Index (índice de precios al

consumo). El inversor promedio está representado por rendimiento de la distribución de activos promedia según

Dalbar, que utiliza el valor neto de la suma mensual de ventas, rescates y cambios de los fondos de inversión como

medida del comportamiento del inversor. Los rendimientos son anualizados (y de retorno total donde aplicable) y

representan el periodo de 20 años, hasta el 31 de diciembre para coincidir con el último análisis de Albar.

Fuente: Bloomberg; Informa Investment Solutions; Dalbar

G1)

Inversiones y emociones – El Inversor Promedio pierde

Oil

Stocks

Gold

Bonds International

Stocks

Inflation Homes

Average

Investor

10%

8

6

4

2

0

8.6%

7.8% 7.7%

6.5%

4.6%

2.5% 2.3% 2.1%

Rendimientos anualizados según clase de activo durante un periodo de 20 años (1992 – 2011)